Economía -

Aportaciones subordinadas

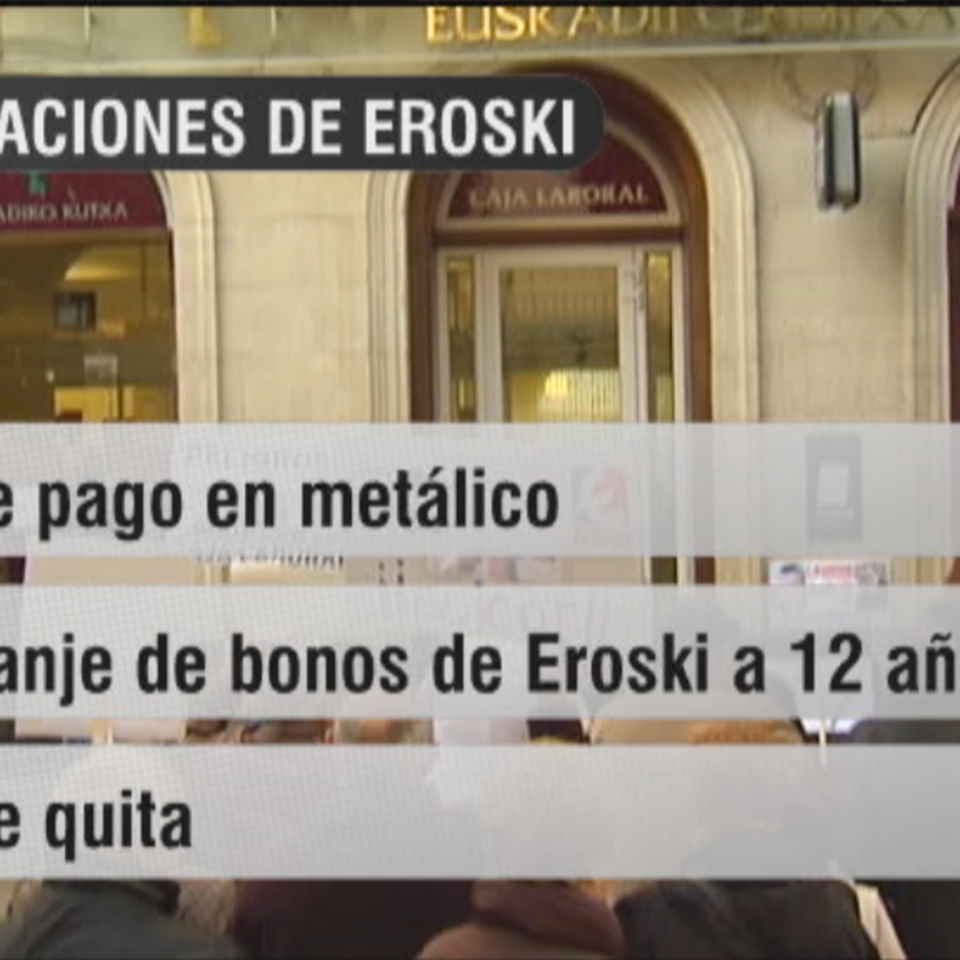

Eroski, Kontsumobide y bancos logran un acuerdo sobre las subordinadas

Implica una quita del 30%, al pagar el 15 % de la inversión en metálico y canjear las emisiones de "deuda perpetua" por bonos a 12 años, con un valor del 55 %.

Redacción

Eroski ha logrado "un acuerdo de intenciones" con la banca para proponer a los titulares de sus aportaciones subordinadas pagarles el 15 % de su inversión en metálico y canjearles los títulos por bonos a 12 años con un valor del 55 %, lo que implica una quita del 30 %. La mediación realizada por Kontsumobide ha posibilitado ese acuerdo entre Eroski y las entidades financieras, según ha destacado el propio Instituto Vasco de Consumo.

Esos nuevos bonos ofrecerán una remuneración anual del euríbor más el 3 %, según la información remitida por Eroski a la Comisión Nacional del Mercado de Valores (CNMV), después de que la compañía suspendiera de negociación las aportaciones por falta de información en el mercado.

Según ha detallado Eroski en una nota, los titulares de sus subordinadas podrán acogerse de forma voluntaria a este canje, que plantea como una "solución universal" para todos los afectados con independencia de en qué entidad bancaria compraron los títulos, el importe o su lugar de residencia. Eroski ha calificado de "positivo" el acuerdo.Eroski ha explicado que las personas que no se acojan a esta solución -que no plantea la devolución de intereses que ha abonado hasta la fecha- y opten por "mantener sus títulos, podrán hacerlo como hasta la fecha".

En su comunicado, la compañía vasca ha anunciado su intención de abonar el próximo día 31 nuevos intereses por estas subordinadas.

Este acuerdo de intenciones para canjear sus títulos queda sujeto a que llegue a los acuerdos necesarios con sus acreedores financieros y a la autorización del canje y emisión por parte de la propia CNMV.

Está condicionado, también, a la finalización del proceso de reordenación de la deuda financiera de Eroski, un proceso que estima puede cerrarse en los próximos nueve meses, y a la aprobación del canje por parte de la Asamblea General de la compañía.La dos emisiones de obligaciones de Eroski de 360 y 300 millones de euros de 2002 y 2007, respectivamente, y a las que afecta este principio de acuerdo, han perdido más de la mitad de su valor desde 2013 y 2012 respectivamente, según figura en los datos del sistema electrónico de negociación de deuda para particulares SED.

Kontsumobide asegura que es la "solución al conflicto"

El Instituto Vasco de Consumo ha afirmado que el acuerdo de canje supone una "solución universal" para todos los afectados y para este "conflicto", y ha señalado que la mediación realizada por Kontsumobide ha posibilitado ese acuerdo.

Según ha explicado el Instituto de Consumo, se ha mantenido contacto de modo continuado con Eroski, entidades financieras y asociaciones de Personas Consumidoras, en representación de quienes adquirieron estos títulos.

Kontsumobide ha asegurado que, a lo largo del proceso de mediación, han sido múltiples las reuniones y opciones de solución propuestas. Ha explicado que, tras un análisis en profundidad, se ha cerrado finlamente el acuerdo que, a su juicio, posibilita "una solución universal, para todas las personas titulares de las AFS Eroski, independientemente de la entidad financiera en la que las adquirieron, el importe o incluso el lugar de residencia".

Kaltetuak rechaza el acuerdo

Kaltetuak-Afectados ha rechazado de plano el "acuerdo de intenciones" logrado por Eroski con la banca. "La oferta que han hecho hoy no es garantía de nada, porque si a Eroski le pasa lo mismo que a Fagor Electrodomésticos -actualmente en concurso de acreedores-, los bonos a 12 años que ofrecen, con un valor del 55 % de la inversión pueden ser papel mojado en cualquier momento", y en ese caso "perderíamos el 85 % del dinero" invertido, ha explicado. Han advertido de que, en caso de que no se les devuelva su dinero, es muy posible que Eroski tenga que cerrar y "arrastre consigo a Laboral Kutxa y a todo el Grupo Mondragón".

Adicae tilda de "corralito" el canje y pide a CNMV que no lo acepteAdicae ha pedido a la presidenta de la Comisión Nacional del Mercado de Valores (CNMV), Elvira Rodríguez, que no autorice el folleto de emisión de bonos y canje de aportaciones financieras subordinadas que plantea Eroski y que ha calificado de "corralito".

Para Adicae, el canje "no sólo no supone solución definitiva al problema de los afectados" porque con los nuevos bonos a 12 años seguirán expuestos a los riesgos derivados de la situación que atraviesa la empresa del Grupo Mondragón, sino que además conlleva "unas pérdidas inaceptables" y un nuevo "corralito" de la mayor parte de los ahorros.